Od 1 lipca 2021 roku obowiązuje nowa, uszczelniona procedura rozliczania podatku VAT, która rozszerzyła dotychczas znany VAT MOSS. Obecnie wprowadzony One Stop Shop (OSS) i Import One Stop Shop (IOSS) rozszerza katalog usług o sprzedaż wysyłkową towarów. Choć przepisy mają uprościć rozliczenia to w związku z wystąpieniem Wielkiej Brytanii z Unii Europejskiej, spółki Ltd zarejestrowane na terenie UK sprzedające usługi do krajów Unii Europejskiej muszą dokonać pewnych formalności, aby nadal móc legalnie funkcjonować na rynku europejskim.

Od 1 lipca 2021 roku obowiązuje nowa, uszczelniona procedura rozliczania podatku VAT, która rozszerzyła dotychczas znany VAT MOSS. Obecnie wprowadzony One Stop Shop (OSS) i Import One Stop Shop (IOSS) rozszerza katalog usług o sprzedaż wysyłkową towarów. Choć przepisy mają uprościć rozliczenia to w związku z wystąpieniem Wielkiej Brytanii z Unii Europejskiej, spółki Ltd zarejestrowane na terenie UK sprzedające usługi do krajów Unii Europejskiej muszą dokonać pewnych formalności, aby nadal móc legalnie funkcjonować na rynku europejskim.

System MOSS, VAT OSS – czym jest?

Procedura VAT MOSS powstała w 2015 roku i dotyczyła przedsiębiorców oferujących transgranicznie usługi cyfrowe na rzecz konsumentów. Jakiś czas temu na naszym blogu powstał wpis „Prowadzenie firmy w Wielkiej Brytanii po Brexicie, wymiana towarów i wizy w UK od 2021 roku”, w którym nakreśliliśmy szczegóły rozliczenia podatku VAT od 1 stycznia 2021 roku.

Aż do 1 lipca 2021 roku systemem MOSS objęte były wyłącznie usługi o charakterze cyfrowym m.in.:

- Hostingowe;

- Gry online;

- Ebooki, kursy online;

- Pobierania aplikacji i muzyki;

- Dostępu do baz danych;

- Dostępu do oprogramowania;

Obecnie system MOSS rozszerzył katalog usług. Nie będą one dotyczyć już wyłącznie usług e-commerce ale procedurą zostaną objęte również towary importowane i sprzedaż usług na odległość.

Jednocześnie z początkiem lipca zdezaktualizowało się zwolnienie z podatku VAT drobnych towarów importowanych o wartości nieprzekraczającej 22 EUR (19 GBP). W związku z tym wszystkie towary importowane podlegają aktualnie obowiązkowi podatkowemu VAT. IOSS ma uprościć procedurę i dotyczyć będzie sprzedaży towarów wysyłkowych z państw trzecich, jeśli przesyłka nie przekracza wartości 150 EUR.

Cel nowego pakietu VAT dla usług e-commerce

Nowe rozwiązania Unijne w szczególności mają na celu:

- Wyrównanie szans konkurencyjnych w obszarze handlu cyfrowego unijnym przedsiębiorcom względem tych poza unią;

- Opodatkowanie w faktycznym kraju konsumpcji towaru lub usługi;

- Ułatwienia rozliczeń VAT i ujednolicenie systemu podatkowego.

Nowa procedura VAT OSS – co się zmieni?

Procedura Mini One Stop Shop (w skrócie MOSS) nie będzie już „mini” ponieważ same punkty kompleksowej obsługi nie są już takie małe. W ramach VAT OSS powstały różne rodzaje procedur:

- Schemat nieunijny VAT OSS – dotyczący sprzedaży z krajów spoza Unii Europejskiej na rzecz konsumentów unijnych.

- Schemat IOSS – dotyczący towarów importowanych;

- Schemat unijny VAT OSS – dotyczący sprzedaży towarów wewnątrzwspólnotowych na odległość;

Zamysłem stworzenia przez Parlament Unii Europejskiej One Stop Shop było zmniejszenie formalności w transakcjach relacji B2C (Business-to-Customer) w przypadku różnych krajów konsumpcji, które mogą być opodatkowane z pomocą urzędu skarbowego w państwie identyfikacji.

Dodatkowo zmieni się próg dla sprzedaży towarów na odległość w Unii Europejskiej. Limity sprzedaży na odległość tzw. Distance Selling zostają zniesione i jednocześnie ujednolicone. Od 1 lipca 2021 roku limit ten wynosić będzie 10 000 EUR (8 570 GBP) sprzedaży rocznie do UE. W Polsce kwota ta została ustalona na poziomie 42 000 zł. Poniżej tego progu sprzedawcy nadal mogą podlegać opodatkowaniu VAT w państwie członkowskim, w którym mają siedzibę.

Niezmiernie istotne jest również to, że jeśli dotychczas przedsiębiorca korzystał z procedury unijnej lub nieunijnej w MOSS, po 1 lipca nadal może z nich korzystać bez konieczności ponownej rejestracji.

Nieunijny Vat OSS

Wszystkich przedsiębiorców niemających siedziby ani stałego miejsca prowadzenia działalności gospodarczej na terenie Unii Europejskiej obowiązuje obecnie nieunijna procedura VAT OSS. Za jej sprawą będzie możliwe rozliczenie należnego podatku VAT z tytułu świadczonych usług na rzecz konsumentów w państwach UE.

Rejestracja w punkcie kompleksowej obsługi (proces nieunijny VAT OSS)

Aby skutecznie dokonać rejestracji w jednym z krajów Unii do VAT OSS (np. w Polsce) wymagane jest złożenie dokumentów:

- Formularz VIN-R

- Wypis z rejestru handlowego lub inny dokument, w którym zawarte są informacje o reprezentacji spółki np. statut lub umowa spółki;

- Oryginał potwierdzenia rejestracji do VAT w państwie siedziby podatnika;

- Formularz pełnomocnictwa PPS-1

Podczas składania dokumentów rejestrowych podatnik oświadcza, że nie posiada siedziby na terytorium UE i zostaje mu nadany numer identyfikacji VAT. Zgłoszenia można dokonać w wybranym kraju członkowskim UE.

Po rejestracji podatnika można rozpocząć działalność na rynku europejskim. Obowiązkiem jest kwartalne przedstawianie deklaracji VAT bez względu na to czy usługi były świadczone czy też nie.

Co ważne, termin złożenia deklaracji przypada na koniec miesiąca następującego po kwartale za jaki składany jest dokument. Nawet w przypadku, gdy ostatni dzień miesiąca przypada na sobotę lub dzień wolny od pracy obowiązek istnieje. System OSS funkcjonuje całą dobę.

Przykład: W przypadku składania deklaracji za III kwartał 2021 roku termin na jej złożenie upływa z dniem 31 października i właśnie do tego dnia maksymalnie należy ją złożyć, pomimo tego, iż 31 października wypada w niedzielę.

Procedura unijna

Za pomocą procedury unijnej można rozliczyć vat z tytułu:

- Usług na rzecz konsumentów w państwach UE, w których usługodawca nie ma siedziby;

- Sprzedaży towarów wewnątrz wspólnoty, na odległość;

- Krajowych dostaw ułatwianych przez operatorów interfejsów elektronicznych, uznanych za dostawców.

W tym schemacie nie ma potrzeby nadawania nowego identyfikatora podatkowego, każdy podatnik posługuje się tym, który został już nadany.

Przedsiębiorca zobowiązany jest do składania deklaracji VAT w państwie, w którym dokonał zgłoszenia. Deklaracje tą składa się za okresy kwartalne do końca miesiąca następującego po każdym kwartale. Kwoty podane w deklaracji muszą zostać wyrażone w euro i nie mogą być zaokrąglane ani w górę, ani w dół. Podatnik musi wskazać dokładną kwotę i właśnie taką opłacić.

Schemat importowy (IOSS) – jak działa?

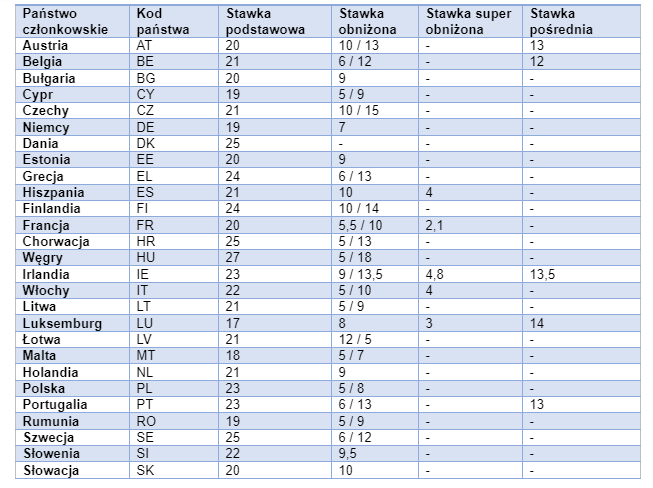

Przedsiębiorcy zarejestrowani w systemie IOSS będą zmuszeni naliczać podatek VAT w momencie sprzedaży dla odbiorcy końcowego w państwie członkowskim Unii Europejskiej. Stawka jaką trzeba będzie naliczyć wynika z regulacji konkretnego państwa członkowskiego UE, niestety w tym zakresie rynek europejski nie jest jednolity i najpierw należy upewnić się co do ich wysokości. Stawki zależne są od rodzaju produktu lub usługi, której dotyczy transakcja. Oprócz standardowych stawek istnieją również stawki specjalne.

Towary, które obejmuje uproszczona procedura IOSS to:

- Towary wysyłane lub transportowane spoza Unii Europejskiej w momencie ich sprzedaży;

- Towary niepodlegające podatkom akcyzowym;

- Towary nieprzekraczające wartości faktycznej w wysokości 150 EUR (128 GBP).

Zestawienie stawek podatku vat znaleźć można na stronie internetowej Komisji Europejskiej, oraz poniżej:

Punkt kompleksowej obsługi towarów importowanych IOSS

Punkt kompleksowej obsługi towarów importowanych IOSS

Punkt kompleksowej obsługi towarów importowanych ma za zadanie ułatwić deklarowanie, opłacanie i pobieranie podatku Vat przez sprzedawców, którzy sprzedają importowane towary nabywcom na terenie Unii Europejskiej.

Oprócz tego, IOSS ułatwi proces również kupującym, gdyż opłata pobrana będzie wyłącznie w momencie zakupu, toteż konsument nie zostanie obciążony dodatkowymi, niespodziewanymi opłatami w momencie dostarczenia mu towaru lub usługi.

System IOSS umożliwił rejestrację od 1 kwietnia 2021 roku. Wówczas przedsiębiorcy mogli stworzyć konto na portalu w dowolnym państwie członkowskim Unii Europejskiej. W przypadku spółek zarejestrowanych poza UE należy wskazać pośrednika posiadającego siedzibę w UE. Obowiązek ten dotyczy wszystkich państw trzecich. Pośrednik wskazany przez przedsiębiorcę z państwa trzeciego również musi zarejestrować się w systemie.

Co ważne, w zgłoszeniu podatnik wyraża zgodę na otrzymywanie pism drogą elektroniczną. Ponadto w trakcie procedury każdy podatnik otrzymuje indywidualny numer identyfikacyjny VAT. Po dokonaniu rejestracji można swobodnie sprzedawać towary na rzecz nabywców z Unii Europejskiej.

Podsumowanie

Choć procedury wprowadzone od 1 lipca 2021 roku w związku z nowelizacją przepisów o podatku VAT na terenie Unii Europejskiej znacząco usprawnią i ujednolicą działalność przedsiębiorców to podejmując decyzję o rejestracji w wybranej procedurze warto skorzystać z pomocy wyspecjalizowanego biura księgowego. Dzięki temu przedsiębiorca będzie mógł skupić się na prowadzeniu swojego biznesu, a sprawy deklaracji podatku VAT i bieżąca rejestracja w punktach kompleksowej obsługi zostanie sprawnie i dokładnie wykonana przez specjalistów.