Dobra komunikacja z fiskusem i rzetelnie wypełnione oraz złożone terminowo zeznania podatkowe to podstawa, by uniknąć kar, które na przedsiębiorców może nałożyć HMRC (Her Majesty’s Revenue & Customs) – urząd skarbowy i celny Jej Królewskiej Mości.

Dobra komunikacja z fiskusem i rzetelnie wypełnione oraz złożone terminowo zeznania podatkowe to podstawa, by uniknąć kar, które na przedsiębiorców może nałożyć HMRC (Her Majesty’s Revenue & Customs) – urząd skarbowy i celny Jej Królewskiej Mości.

Poniżej przeczytasz jakie konsekwencje finansowe niosą za sobą niedopełnione w odpowiednim czasie obowiązki skarbowe i czy da się uniknąć ewentualnej kary.

Kary z HMRC — za co?

Istnieje kilka działań (lub ich brak), za które HMRC najczęściej karze spółki LTD. Lista takich przewinień zawiera:

- Niezłożenie lub spóźnienie w złożeniu Corporation Tax Return;

- Niezłożenie lub spóźnienie w złożeniu Self Assessment;

- Brak zapłaty lub spóźnienie w zakresie płatności podatku;

- Niepoinformowanie HMRC o obowiązku zapłaty podatku dochodowego od osób prawnych;

- Błędy, nieprawidłowości lub braki w zeznaniu podatkowym albo innych dokumentach złożonych do urzędu;

- Brak wystarczającej dokumentacji dotyczącej naliczania podatku dochodowego w spółce;

- Brak deklaracji VAT;

- Brak lub spóźnienie z zapłatą podatku VAT;

- Błędy w dokumentacji kadrowej.

Informacje o karach są przez HMRC przesyłane pocztą w formie penalty notice.

Co to jest Penalty Notice?

Penalty notice to zawiadomienie o nałożeniu grzywny. Jest ono jednoznaczne z brakiem możliwości dalszego złożenia korekty lub zmiany swoich działań celem wycofania kary.

Jedyną drogą do uniknięcia konsekwencji finansowych po otrzymaniu oficjalnego pisma jest odwołanie. Muszą jednak istnieć ku niemu podstawy – kwestię odwołania opiszemy szerzej w ostatnim akapicie.

Company Tax Return — kary

Do złożenia corocznej deklaracji Company Tax Return są zobowiązane wszystkie firmy – także te, które nie odnotowały w danym okresie żadnego obrotu. Działania związane z Company Tax Return, za które HMRC może Cię ukarać to:

- Błędne wypełnienie zeznania;

- Podanie nieprawidłowych informacji;

- Spóźnione złożenie zeznania;

- Brak złożenia zeznania.

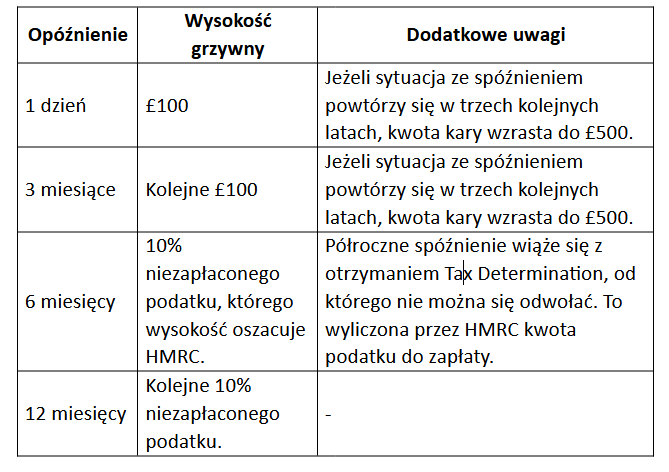

W poniższej tabeli znajdziesz szczegółowe informacje na temat wysokości kar za niewypełnienie Company Tax Return w terminie.

Self Assessment — kary

31 stycznia każdego roku jest ostatnim dniem, w którym jako dyrektor spółki możesz złożyć obowiązkowe Self Assessment i zapłacić podatek dochodowy. Spóźnienie zarówno w przesłaniu rocznej deklaracji podatkowej, jak i w uregulowaniu wynikającej z niej należności, wiąże się z sankcjami finansowymi z HMRC, które rosną w miarę upływu czasu.

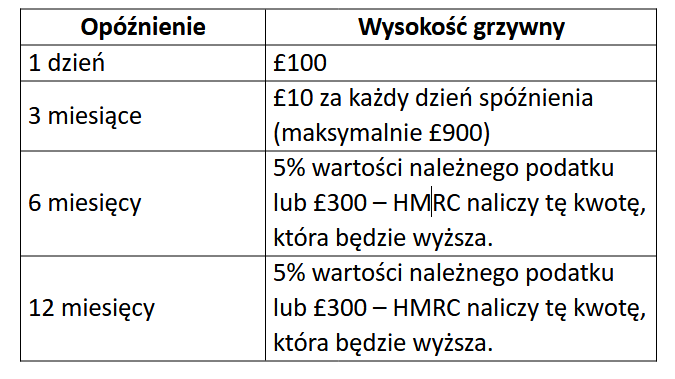

Kara za brak płatności odpowiedniej kwoty na rzecz fiskusa to 5% wartości należnego podatku, natomiast grzywny grożące dyrektorom, którzy nie złożą zeznania, przedstawia poniższa tabela.

Jeżeli urząd uzna, że brak płatności jest Twoim celowym działaniem, może nałożyć dodatkowe sankcje.

VAT w UK — kary

Jeżeli Twoja spółka jest zarejestrowana do VAT, ryzyko grzywny niesie brak złożenia deklaracji VAT i płatności podatku VAT w terminie. Konsekwencje finansowe w wysokości:

- dodatkowych 100% należności – niesie za sobą błędne VAT Return;

- dodatkowych 30% należności – niesie za sobą zaniżenie kwoty do odprowadzenia i brak korekty w ciągu 30 dni;

- £400 – niesie za sobą złożenie VAT Return w formie papierowej, zamiast przez Internet (wyjątkiem są firmy, które mają na to pozwolenie z HMRC).

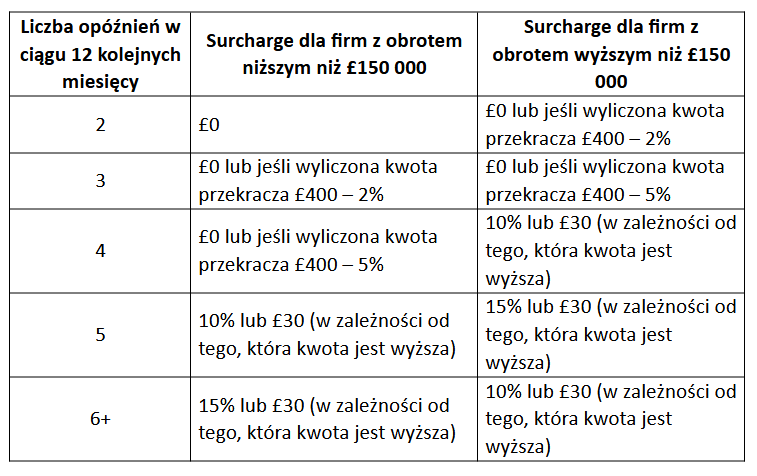

Surcharge – czyli dopłaty – będziesz musiał dokonać także za spóźnienie z zapłatą VAT w danym okresie rozliczeniowym. Wysokość kary będzie zależała od tego, ilu zaległości dopuścisz się w ciągu 12 miesięcy. Niepoinformowanie urzędu o byciu podatnikiem Corporation Tax — kary

Niepoinformowanie urzędu o byciu podatnikiem Corporation Tax — kary

12 miesięcy od zakończenia okresu rozliczeniowego dla podatku dochodowego od osób prawnych – w ciągu tego czasu musisz poinformować HMRC o byciu podatnikiem CIT, jeżeli nie chcesz otrzymać tzw. failure to notify wiążącego się z koniecznością zapłaty kary. Mowa o:

- 30% utraconych potencjalnie dochodów, jeśli zaniedbanie Twojego obowiązku urząd uzna za niecelowe;

- 70% utraconych potencjalnie dochodów, jeśli zaniedbanie Twojego obowiązku urząd uzna za celowe, ale nieukryte;

- 100% utraconych potencjalnie dochodów, jeśli zaniedbanie Twojego obowiązku urząd uzna za celowe i ukryte działanie.

Jak widzisz, HMRC podchodzi bardziej wyrozumiale do niewiedzy przedsiębiorcy i mniej wyrozumiale do osób, które umyślnie popełniają przestępstwa podatkowe – to oczywiste. Warto dodatkowo podkreślić, że przy ścisłej współpracy i przejrzystej komunikacji z urzędem można uniknąć większości kar. Trzeba jednak działać z pewnym wyprzedzeniem.

Time to pay w HMRC — czym jest?

Time to pay to indywidualny harmonogram spłaty podatku w ratach, który urząd skarbowy przygotuje dla Ciebie, jeżeli zawczasu złożysz stosowny wniosek.

W sytuacji przejściowych kłopotów finansowych możesz wystąpić do HMRC o podpisanie umowy na odroczenie płatności i rozłożenie jej na przykład na miesięczne transze. Plan płatności zostanie opracowany z uwzględnieniem Twoich dochodów i wydatków.

Jeżeli nie złożysz takiego dokumentu i jednocześnie nie dopełnisz obowiązków podatkowych — zostaniesz ukarany.

Odwołanie od Penalty Notice

Od decyzji nałożenia na Ciebie kary możesz się oczywiście odwołać, jeśli uważasz, że zostało to zrobione bezpodstawnie. Na złożenie odwołania masz standardowo 30 dni od daty otrzymania penalty notice. Możesz tego dokonać pocztą elektroniczną lub tradycyjną.

Rozpatrzeniem Twojego odwołania w „pierwszej instancji” zajmie się ten sam pracownik, który nałożył grzywnę. Od braku zmiany jego decyzji możesz się ponownie odwołać. Sprawa zostanie wtedy rozpatrzona przez innego urzędnika. Na to, w jaki sposób zaopiniuje on formularz, także możesz złożyć zażalenie — tym razem do Trybunału Skarbowego, który będzie tzw. ostatnią instancją.